DISCLAMER

Esta entrada comenta la compra de una empresa así como sus fundamentales. No es una recomendación de nada, ni yo soy experto en nada. Solo un inversor particular que se dedica a invertir en Bolsa con sus aciertos y sus errores.

Por otra parte, y como puede apreciarse, la imagen de esta entrada del blog está diseñada por freepik.com

FIN DEL MUNDO VERANIEGO

Hace unos días, en concreto el lunes 5 de agosto, hubo un crash de mercado en la Bolsa de Japón (https://www.elmundo.es/economia/dinero-inversion/2024/08/05/66b08187e85ece10528b4584.html). Más de un 12% abajo, nos despertábamos con esa noticia tras un inicio de agosto malo para la Bolsa americana (que es la que yo más sigo).

La bajada, ya de por sí relevante, tardará en olvidárseme puesto que ese día mi portfolio llegó a bajar más que ningún otro día de mi larga trayectoria como inversor. Me refiero en euros contantes y sonantes. ¿Me preocupé? Sí, pero no llegué al nivel de miedo, estaba intranquilo más bien por motivos distintos:

1) No tenía suficiente liquidez para invertir si había caídas prolongadas en el tiempo.

2) No veía muchas empresas buenas y baratas dónde invertir.

Mi inclinación era comprar Louis Vuitton a menos de 600 euros, o incluso a los 600 y poco que cotizaba en ese momento. No obstante, me acordé de una empresa que días atrás había presentado unos buenos resultados y que meses atrás me parecía extrañamente barata.

La cuestión era: ¿podía esa empresa ser la opción ideal ese lunes rojo?

CUANDO ESTÁ A NUEVE VECES

En ocasiones pasa que no tienes toda la información necesaria y suficiente para poder hacer una inversión con "conocimiento de causa". Pero al buscar los fundamentales de esa empresa tan barata, empecé a ver ese lunes datos que me gustaban mucho, especialmente el EV/FCF: estaba 9,xx veces.

Este dato me recordó a 3 grandes empresas que en su momento llegaron a estar a esos múltiplos tan golosos: Apple, Inditex y Meta, y ya sabemos dónde están ahora ambas: no muy lejos de máximos históricos y a múltiplos relativamente exigentes. Y, por supuesto, sus fundamentales han mejorado respecto a cuando se vieron a precios atractivos en 2018, primera mitad de 2022 y segunda mitad de 2022, respectivamente.

Con esto en mente, pero convencido de que la empresa que ahora se mostraba atractiva no es de tan alta calidad, opté por arriesgarme un poco y compré PAYPAL.

PAYPAL

PayPal es una compañía con sede en San José, California, de pagos digitales que ya cuenta con más de 25 años de antigüedad. Al principio tenía el nombre de Confinity. En el año 2000, además de fusionarse con X.com (empresa creada por un tal Elon Musk; no confundir que la anteriormente conocida como Twtter), alcanzaron el millón de usuarios, y 24 años después los usuarios activos llegan hasta los 429 millones. Desde 2001 la compañía resultante de la fusión empezó fue renombrada como PayPal.

El 15 de febrero de 2002 PayPal salió a cotizar a Bolsa a un precio de 13 dólares. Esto implicaba una valoración de 800 millones. No obstante, en julio de ese año eBay compró la empresa por 1.500 millones (fuente: https://www.elmundo.es/navegante/2002/07/09/empresas/1026208153.html). En 2013 la compañía se hizo con Braintree y Venmo.

En septiembre de 2014 eBay anuncia que escindirá PayPal. Esto se tradujo en la vuelta al parqué de PayPal, bajo el ticker PYPL. Era su segunda salida a Bolsa. El 20 de julio de 2015 la empresa cotizó en su primer día a más de 41 dólares, superando los 50.000 millones de valoración. No parece que eBay hiciera mal negocio con PayPal entre 2002 y 2015.

2019 supuso la entrada en China de la compañía californiana, mientras que en 2023 crea su propia "stablecoin", PayPal USD (PYUSD), una criptomoneda referenciada a una divisa fiat estable como es el dólar americano, lo cual implica menor volatilidad que las criptomonedas más conocidas.

Hoy día, en 2024, cotiza por encima de los 65 dólares y supera los 65.000 millones de valoración. PayPal no reparte dividendos. Según su web (https://www.paypal.com/es/webapps/mpp/country-worldwide), PayPal está presente en 200 países y se pueden hacer transacciones en 25 divisas.

En resumen: en 22 años (2002-2024) PayPal ha pasado de valorarse por 800 millones a no poder comprarse por menos de 65.000 millones. Desde su segunda salida a Bolsa (un hecho poco habitual) la compañía ha incrementado su valor menos de un 90%, es decir, que ha dado un retorno anual compuesto en 9 años y poco más del 7% anual. Un rendimiento pobre, tal y como se ha comportado el NASDAQ, que es el índice en el cual está listada la empresa, y que se ha multiplicado por cuatro desde mediados de julio de 2015.

LAS VENTAS DE PAYPAL

Si nos centramos en las ventas, vemos el siguiente desglose en sus últimos resultados presentados (2Q 2024):

1) Las ventas por transacciones: comisiones por las transacciones entre comerciantes y consumidores. Aquí se tiene en cuenta el Volumen Total de Pagos (TPV, por sus siglas en inglés).

2) Otras ventas: por asociaciones, referidos, suscripciones, etc.

Como se puede apreciar, las ventas por transacciones son en torno al 90% de las ventas totales.

A nivel geográfico, las ventas en EE.UU. superan el 55% de los ingresos:

ALGUNOS NÚMEROS DE PAYPAL (2014-2024e)Los fundamentales de PayPal son cruciales para entender si una empresa ha sido rentable o no en los últimos años. En esta ocasión he preferido coger los últimos 10 años, pero incluyendo en la siguiente tabla las previsiones para 2024. De este modo englobo desde el año anterior a su segunda salida a Bolsa (2014) hasta los resultados previstos para este año (2024) según la última presentación de la compañía:

Antes de su última OPV, PayPal generaba unos 8.000 millones de dólares (USD) en ventas totales, mientras que en 2023 se acercó a los 30.000 millones; para 2024 se esperan crecimientos de medio dígito simple. Un 14,5% anual compuesto en 10 años, si bien creo que para el futuro próximo los ingresos parece más bien crecer al 10% anual o un poco menos, sobre todo si no crece el número de cuentas activas, que es lo que se está estancando en los años post-pandemia. Con todo, el crecimiento desde el 2014 ha sido del 10%.

Tanto el beneficio neto como el margen neto han crecido a ritmos elevados, pero me atrae más la reducción del número de acciones y, sobre todo, la previsión de alcanzar los 6.000 millones en 2024 (en 2021 y 2022 rondó los 5.000 millones, mientras en 2023 vemos que el FCF fue de poco más de 4.200 millones). Esto nos da una previsión de crecimiento del 15% anual compuesto entre 2014 y 2024. A su vez, resulta extraordinario comprobar que el Capex de PayPal fue de solo el 2,1% en 2023 y que podría incluso seguir bajando.

DIVIDENDOS

PayPal no paga dividendos, ni tiene intención de pagarlos en un futuro próximo. Esa es la versión oficial. Dentro de unos años quién sabe, como ha ocurrido con Alphabet o Meta. En todo caso, no he invertido en PayPal con la esperanza de cobrar dividendos en un futuro; he comprado sus acciones porque las veía muy infravaloradas para los números que tiene, aun sin considerarla yo empresa TOP.

PER

Si alguna vez, en el futuro, escribo el PER de esta u otra compañía, es que me han hackeado la cuenta o que está escribiendo otra persona.

PERO, ¿REALMENTE PAYPAL ESTÁ BARATA?

Bueno, barata está, otra cosa es que quien invierta a 60 dólares, por ejemplo, haga un x2 o más en los próximos años. Si la valoramos por el múltiplo EV/FCF tenemos que:

Precio de compra (5 de agosto de 2024) = $60

Número de acciones diluidas = 1.060 millones

Caja neta = 5.900 millones

FCF 2024e = 6.000 millones

EV/FCF = 9,62 veces

Traducción: quien comprase PayPal el día del desplome de la Bolsa de Tokio (5 de agosto) a $60, por ejemplo, habría comprado a menos de 10 veces siempre y cuando PayPal siga recomprando acciones y su FCF alcance los 6.000 millones.

Lo sé. Alguien dirá que debería coger el FCF TTM o FCF de los últimos 12 meses, pero es que ese FCF sale más de 6.000 millones, por lo que para este análisis coger un FCF de 6.000 millones, teniendo en cuenta que además es la previsión de la empresa, lo veo prudente.

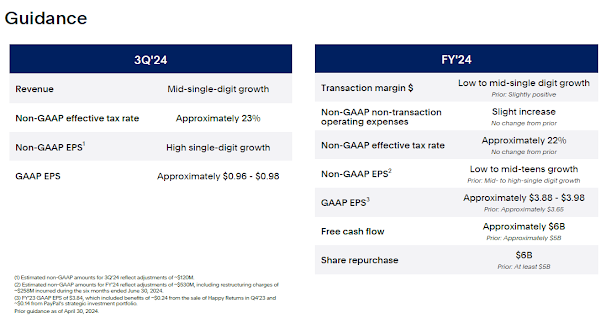

Y hablando de previsiones, esta es la "guidance" que dio la empresa californiana para 2024 en su última presentación de resultados hace unas 2 semanas:

Pues está claro: PayPal va a seguir creciendo durante este 2024 y resulta complicado no ver una buena oportunidad de inversión aquí.

UNA PREVISIÓN CONSERVADORA

Pudiera ser que en 2025 PayPal vuelva a ganar "solo" 5.000 millones de FCF, el número de acciones baje menos de un 1% y que dilapide su caja neta, con lo que comprar a $59,91 (véase el apartado llamado "MIS COMPRAS") podría haber supuesto adquirir la empresa a casi 12,6 veces EV/FCF:

No es menos de 10 veces, pero sigue siendo un múltiplo bajo. Merece la pena, en mi opinión, la inversión teniendo también en cuenta esta hipótesis.

MI OPINIÓN: MUY BARATA, PERO NO GANGA

En mi modesta opinión, y teniendo en cuenta que de usar PayPal tengo poca idea, no veo esta empresa como una imprescindible en una cartera centrada en los dividendos, y no lo digo porque no pague ninguno. Compañías como Apple y Meta, por distintas razones, sí me parecían (y me parecen) negocios mucho más interesantes y que eran verdaderas gangas cuando estuvieron a menos de 10 veces EV/FCF.

Una de las críticas que se le hace a PayPal es el estancamiento de las cuentas activas: estas están creciendo muy poco.

En los últimos 3 años las cuentas activas han pasado de 416 a 429. Es solo un 3,13% más. Y desde el cierre de 2022 la empresa han perdido cuentas (desde 435 a 429). No es la evolución que desearía ver. Sin embargo, merece la pena poner en contexto estas cifras, dado que en 2019 las cuentas activas eran de solo 305. Por tanto, desde 2019 hasta el 30 de junio de 2024 la subida es del 7,88% anual compuesto en 4,5 años. Bastante bien. Y no olvidemos que desde hace 2 años eBay ya no es cliente de PayPal. Había miedo en su momento (primera mitad de 2022) de que el fin del acuerdo entre la antigua matriz de PayPal y la susodicha supusiera un impacto reseñable en los ingresos de 2022, pero parece que el daño a las "revenue" fue escaso, a la vista de lo publicado en el Informe Anual de 2023:

Sí, vuestros ojos no os engañan: los ventas subieron en 2022 y 2023 a pesar del adiós de eBay.

Además, las TPA (ver el antepenúltimo gráfico) han crecido casi un 38%, mientras que el TPV crece a ritmos de doble dígito. PayPal no podría catalogarse como un negocio estancado, si tomamos todos los datos en conjunto. Preocupa, como pude escuchar yo a un youtuber hablando de los resultados de PayPal, que si se estanca el número de usuarios activos, los ingresos totales acaben creciendo nada o muy poco. Esto tiene toda la lógica: siempre hay un límite de transacciones que puede hacer un usuario de media. Ese límite quizás sea 100, por decir una cifra redonda, pero no sabemos qué pasará en el futuro, y si aumentase a buen ritmo el número de cuentas activas, las TPA podrían estancarse o bajar un poco y, aún así, subir las ventas de PayPal.

Una parte del negocio que decrece es el "credit business", como reconoció el CFO de PayPal, J. S. Miller. Hay una disminución interanual en línea con las expectativas. Como aspectos positivos de esta bajada el CFO resaltó en la última Conference Call la búsqueda de la reducción del riesgo y el objetivo de convertir a PayPal en un negocio menos intensivo en capital. Las "Credit losses" se redujeron en lo que va de año, podemos añadir.

De momento, una rama del negocio que sí está creciendo es Venmo, como comenta el CEO de la compañía, J. A. Chriss:

Eso sí: PayPal enfrenta una competencia feroz por parte de Google Pay, Apple Pay, Shopify Payments y CashApp de Block, por poner 4 ejemplos. Sus rivales, por tanto, podrían mermar su cuota de mercado de modo significativo, pero no olvidemos que la sector de los pagos digitales seguirá creciendo en el futuro y que debería haber pastel para todo. No es un juego de suma cero, como manifestó J.A. Chriss (el CEO) ante la pregunta de un analista sobre la competencia con Apple Pay. Es más, sentenció:

"We've held share despite competition" ("Hemos mantenido cuota [de mercado] a pesar de la competencia").

Pongo a continuación dos proyecciones futuras del mercado de pagos digitales, para dar contexto:

https://www.statista.com/outlook/fmo/digital-payments/worldwide#transaction-value

https://www.gminsights.com/industry-analysis/p2p-payment-market

El sector de los pagos digitales tiene fuertes vientos de cola. James A. Chriss (CEO) dijo lo siguiente en la Conference Call última:

A su vez, PayPal está expandiendo sus relaciones comerciales con Meta y DoorDash. También este mes de agosto ha anunciado que Fastlane (que ayuda a hacer compras en 1 click) estará disponible en todo EE.UU. La empresa insiste con mejorar la experiencia del usuario; algo muy básico y a la vez primordial. Recordemos, como dijo un antiguo director de Instituto: "No podemos luchar contra la comodidad". Ergo, cuanto más fácil sea todo para las personas, mejor experiencia de usuario y mayor posibilidad de que esto último se traduzca en un aumento de beneficios.

Por otra parte, no olvidemos 5 aspectos muy importantes que podrían llevar a que PayPal resultara ser una gran compra a estos niveles:

1) Récord de FCF (más de 6.000 millones sumando los 4 últimos trimestres).

2) Intención de seguir recomprando acciones (6.000 millones en todo el 2024).

3) Caja neta.

4) Capex del 2,1% y bajando.

5) Incentivos a largo plazo de la directiva ligados -en parte- al aumento de las ventas (excluyendo variaciones por fórex) y al FCF.

Si a esto sumamos que estamos comprando muy barato (aunque esta apreciación no solo depende del múltiplo EV/FCF), no encuentro razones de peso para decir me he equivocado al comprar PayPal a menos de $60.

Como siempre, nadie conoce el futuro y el tiempo dirá. Podríamos ahora empezar a hacer cábalas, pero entre que yo ya he cometido muchos errores en el pasado y que de adivino no tengo nada, pues mejor que cada uno haga sus cuentas y sus análisis, más que calcular cuánto podría valer PayPal dentro de 10 años.

No creo que dentro de 2-3 años PayPal siga cotizando en una franja de $50-$70, sino más arriba; pero tampoco espero que llegue a superar los $300, como hizo hace 3 años (julio de 2021). Que, por cierto, en aquel entonces el EV/FCF fue de 75 veces o casi. Ni a 9 veces ni a 75.

MIS COMPRAS

Os pongo una imagen de las compras de ese 5 de agosto:

La compra gorda fue la primera, de ahí que mi precio medio sea 58,XX. Las otras dos son minicompras.

DISCLAMER: aunque esto no es Twitter, recordemos lo que suele decir nuestro amigo V9 (@varianza9): "Esto es TuitiX. No os lo tenéis que creer". Pues eso: yo solo comento mis compras, no es obligatorio que nadie las dé por buenas.

Ciertamente, ahora llevo plusvalías latentes, pero no será hasta dentro de unos cuantos trimestres que podamos empezar a hablar con propiedad de acierto o no respecto a la empresa y al timing. Por encima de todo, los fundamentales futuros nos revelarán qué tan bien o mal hice comprando por debajo de $60 esta empresa tenida por algunos como referente y "a punto de explotar", y por otros como "empresa acabada". Yo me sitúo en más o menos en el medio, pero escorado en parte hacia el lado optimista, jejeje.

DESPEDIDA

Hasta aquí este análisis breve de PayPal. Veremos qué dice Mr. Market con el paso de los trimestres y cómo evolucionan los fundamentales.

Saludos y suerte con vuestras inversiones.